どうも、もちりんです。

突然ですがM&A業界って人気ですよね。

理由は様々だと思いますが、大きな要因としては①専門性の高さ、②給与水準の高さ、③つぶしが効くこと、あたりでしょうか。

一方で、M&Aと一口に言っても様々な業務があります。

これから数回に分けて、M&Aの大きな業務の一つであるバリュエーション(株式価値評価)について説明していきたいと思います。

バリュエーションは英語ではValuationと書き、valueという単語が内包されている通り、企業の価値を図っていくプロセスのことになります。詳しくは続く記事で解説していきます。

その前段階として、今回はまずM&Aの全体像を紹介していきたいと思います。

プロセスの中で出てくる用語もここで一通り説明しますので、ご安心ください。

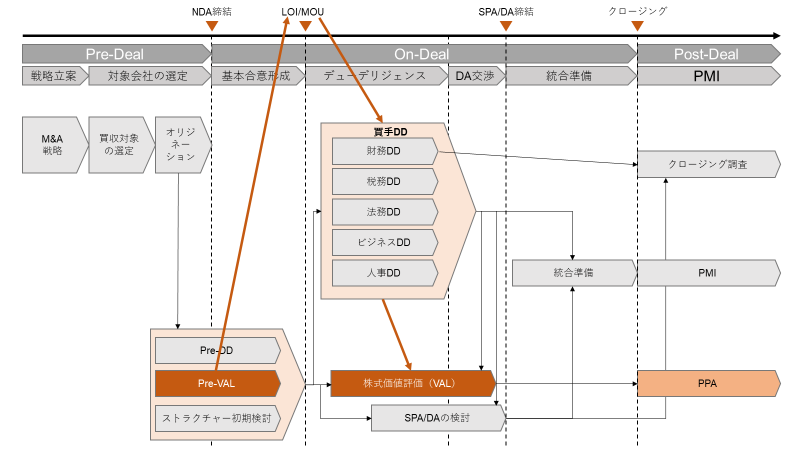

まずは下図をご覧ください。

M&Aのプロセスはまず次の3つのフェーズに区分できます。

- Pre-Deal

- On-Deal

- Post-Deal

呼び方は人や企業によって異なると思いますが、事前調査、M&Aプロセス、M&A後のアフターフォローという性質、要は事前、事中、事後で分けている点では共通しています。

M&Aというのは企業の命運を大きく変えかねない重大イベントです。莫大な資金が投下され、多くの人員が動員されて進められます。

つまり、失敗は許されないのです。 ※実際にはM&Aは失敗するケースが非常に多いです(失敗の定義にもよりますが)

これから上記3つの区分に沿って説明していきます。

Pre-Deal

M&A実行前のフェーズを指し、具体的にはM&Aの戦略の立案や、戦略に沿った対象企業を選定し、オリジネーションを行っていくことです。

オリジネーション…案件を発掘し交渉を持ちかけてM&Aを提案すること(要は提案活動のことです)

⇔対となる用語は「エグゼキューション」(=M&Aを実行する)になります。

ちなみに、図の「オリジネーション」の下に3つ矢羽根がありますが、提案段階で初期的なデューデリジェンスやバリュエーションを行っていき、提案活動の補強材料とします。

デューデリジェンス…譲渡対象企業に対する事前調査(一般的に”DD”と略されます)

こうした提案活動等を通じて、お客さん(主に買収する側)に納得してもらえると、契約締結となります。この時の契約をNDAと言います。その後、On-Dealのフェーズに入ります。

NDA…Non-Disclosure Agreementの略で、秘密保持契約の意

On-Deal

通常、初期的な調査(Pre-DD、Pre-VAL)はNDA締結後まで差しかかかるので、これが終わると基本的な合意形成が完了したことになります。

この初期評価をもとにLOIあるいはMOUが作成されます。

LOI…Letter of Intentの略で、基本合意書の意

MOU…Memorandum of Understandingの略で、LOI同様基本合意書の意

これらが作成されると、対象会社の詳細な情報が手に入るようになりますので、それを用いた本格的なデューデリジェンス(以下、DD)を行っていきます。

ここでのDDも一口に言っても様々な調査項目があります。上述の通り、詳細な情報も手に入るため、端的に情報量は膨大です。

したがって、様々な領域ごとにDDのチームがコンサルティング会社、投資銀行、FA、法律事務所等で蘇生されて進められていきます。

主な領域は図の通りですが、財務、税務、法務、ビジネス、人事等があります。最近では環境DD、ESGDD等も出てきていますね。

ちなみにDDは一般的に短期間で行われるため、非常に負荷が高い業務となっており、チームの雰囲気が殺伐としている時は、DD案件の最中であることが多いです。

そんな高稼働のDDが終わると、その結果は何に使われるかというと、株式価値評価(バリュエーション)の精緻化です。

被買収企業(=買収される企業)がいったいいくらの価値があるのかを、ここで正確に算定していくのです。

また、株式価値評価と並行して、SPAあるいはDAの検討が行われます。

SPA…Stock Purchase Agreementの略で、株式譲渡契約の意。M&Aの成約などを契機に売り手と買い手が株式譲渡について合意した時に作成される契約書を指します

DA…Definitive Agreementの略で、最終契約書の意。M&Aに関する正式で最終的な契約書を指し、SPAは株式譲渡によってM&Aを行う際の最終契約書であるの対し、DAはM&Aの方法を問わず全ての最終契約書を指すイメージ

これに買収企業と被買収企業が合意・締結すると、めでたくM&A契約成立です。

しかし、契約成立時点でM&Aが実行されるわけではありません。

通常、2つの異なる会社が1つになるということは様々な手続きが伴います。給与制度も違えば経理・ITシステムも違います。ここをある程度統一してから、統合会社を名乗る必要があるのです。こうした最低限の足並みを揃えてからようやく統合会社となることを、クロージングと言います。

また、M&A成立がゴールではありません。

M&Aを起点に、企業価値をどんどん高めていくことがゴールです🔥

なので、契約成立からクロージングまでの間は、統合後のバリューアップ(価値向上)に向けた準備を着々と進めていきます。

Post-Deal

このセクションは手短に説明しようと思いますが、統合会社となったあとのフォローを、このフェーズで行っていきます。

手短とはいったものの、実はこのPostのフェーズが、M&Aを成功と言えるか失敗となるかに最も影響を与えるフェーズと言われます。

勉強に例えると、受験の戦略を立てるところがPre-Deal、それに基づいて最適な教材を買い、予備校に申し込んでお金を払うところがOn-Deal、そしてそれを活用して勉強を進めていくところがPost-Dealです。

こう見るとどれが一番重要か明らかですよね。

勉強時間を伴わない勉強計画は完全に絵に描いた餅です。

そういうわけでPost-Dealのフェーズが如何に重要かはわかって頂けたかと思います。

ここはPMIと言われることが一般的です。

PMI…Post Merger Integrationの略で、M&A成立後の統合プロセスの意

PMIについては、またどこかで具体的に扱ってみたいと思いますが、今回は(On-Dealフェーズの)バリュエーションに向けた全体像の把握になりますので、ここらへんでとどめておきます。

次回はバリュエーションを理解するにあたって基礎となるBS(貸借対照表)の見方について解説していきたいと思います。

それではまた~

コメント